年凈利潤翻倍的孩之寶,未來也被疫情蒙上陰影

2.19.2020, 5:18:38 PM

2.19.2020, 5:18:38 PM

170

170

2.19.2020, 5:18:38 PM

2.19.2020, 5:18:38 PM

170

170

2月11日美股盤前,孩之寶公布了2019財年第四季度及全年財報。

(剛剛收購的小豬佩奇母公司eOne會在2020Q1并入孩之寶財報,所以這份財報不包含eOne。)

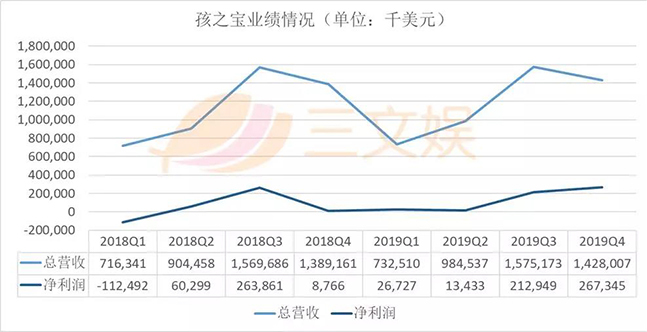

先看全年業(yè)績:

營收為47.2億美元,同比增長3%。

營業(yè)利潤翻倍,增至6.521億美元,占營業(yè)收入的13.8%。

全年凈利潤為5.205億美元,同比增長136%。

再看Q4業(yè)績:

Q4營收14.3億美元,同比增長3%。

營業(yè)利潤1.9億美元,是去年同期的18倍,占營收的 13.3%。

凈利潤2.67億美元,每股盈利2.01美元。這里計入了一筆與收購eOne相關(guān)的約1.03億美元的外匯收入。

單純看業(yè)績,孩之寶似乎已經(jīng)走出了去年的陰霾,恢復到了之前的增長軌跡。

受業(yè)績刺激,凌晨美股開市后,孩之寶的股價大漲9%,但隨后又陡降,截至2月11日美股收盤,股價較前一個交易日微跌0.79%。孩之寶被拉回了正常的市值區(qū)間。

這波陡降或許是因為投資者想起了中國爆發(fā)的新冠疫情。在電話會上,公司CFO Deb Thomas 談到了中國代工廠工人暫時無法復工的情況:

“到目前為止疫情對我們的影響還很小,但我們很難量化未來的潛在影響。這取決于疫情持續(xù)的時間……我們正在重新規(guī)劃直接來自中國的貨物,計算我們損失的產(chǎn)能……我們會全力保障貨物流通……我們會按產(chǎn)品的發(fā)售計劃確定產(chǎn)品的優(yōu)先級并盡快恢復產(chǎn)能,滿足接下來一年的需求。”

雖然孩之寶從貿(mào)易戰(zhàn)打響第一槍后就在積極調(diào)整中國的供應鏈,但依然有超過一半的玩具產(chǎn)自中國。所以新冠疫情對其影響不容小覷。

實際上從中國爆發(fā)疫情開始,孩之寶連帶著其他美國玩具股都呈現(xiàn)出了波動下滑的趨勢。

在關(guān)稅陰影和疫情爆發(fā)之下,玩具巨頭們可能會重新審視中國的供應鏈地位,將工廠搬到人工更便宜的東南亞。孩之寶此前曾宣布計劃到2020年將來自中國的玩具比重削減到50%。這對于中國的玩具工廠來說不是好消息。

在玩具反斗城經(jīng)歷過一次破產(chǎn)后,孩之寶就開始加強對供應鏈和庫存的管理,以滿足零售商對于庫存快速反應的需求。

2019年,孩之寶在北美上線了直營電商平臺Hasbro Pulse。在歐洲,亞馬遜成了孩之寶最大也是增長最迅速的客戶。積極擁抱電商進一步降低了孩之寶的庫存壓力。

在梳理供應鏈的同時,孩之寶也在努力擺脫玩具公司的帽子,向IP產(chǎn)業(yè)鏈的更上游進軍:2018年底買下恐龍戰(zhàn)隊IP;2019年38億美元收購eOne;上馬4部電影項目;萬智牌游戲登陸Epic游戲商店。

但種種這些努力看起來還只是開了一個頭,能取得多少成效,還得看未來的經(jīng)營。

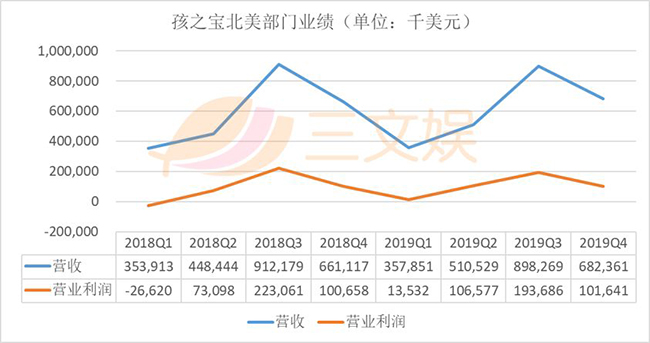

北美市場回暖,海外市場受匯率影響出現(xiàn)下滑

• 北美市場全年營收24.5億美元,同比增長3%。

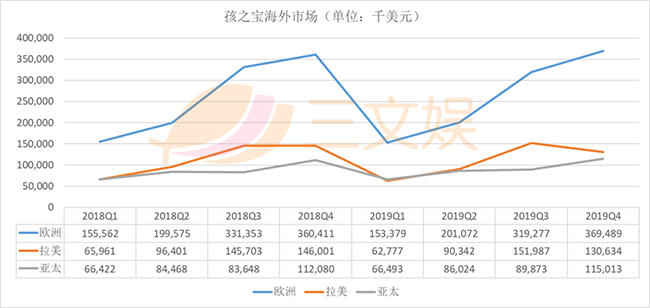

• 國際市場全年營收18.36億美元,同比下滑1%

• 亞太市場全年同比增長3%,是海外增速最快的市場

總體來看,孩之寶的玩具銷售業(yè)務,尤其是美國本土的業(yè)務,在這一年里穩(wěn)定回升。

值得注意的是今年北美市場的營業(yè)利潤取得了賬面上的大幅增長,從2018年的3.7億美元增至2019年的4.15億美元。但這個增長實際上來自公司內(nèi)部的部門調(diào)整。按照今年的標準重新計算2018年的營業(yè)利潤,其實是4.16億美元,也就是說2019年北美玩具部門的營業(yè)利潤實際上下滑了。

這個下滑和孩之寶今年具體的銷售情況有關(guān)。簡單來說,今年賣得最好的是合作品牌的玩具,而非孩之寶自己的品牌。由于IP授權(quán)費的緣故,這些玩具的利潤率更低,銷量擴大后,孩之寶的營業(yè)利潤就變低了。

在剛剛過去第四季度包含假日季,孩之寶北美營收同比提高了3.2%,達6.82億美元。孩子寶CEO透露,曼達洛人系列玩具是第四季度銷量最高的玩具之一,冰雪奇緣系列的玩具也取得了巨大成功。合作品牌的銷售額同比提升50%。但顯然這些成功來源于迪士尼等合作伙伴在影視內(nèi)容方面的努力,和孩之寶關(guān)系不大。

海外市場方面,歐洲增長停滯、拉美市場營收下滑4%,只有亞太貢獻了3%的增長,但亞太市場的基數(shù)不高。整體來看,孩之寶今年在海外表現(xiàn)一般。

究其原因還是匯率問題,如果不計7650萬美元的匯率損失,海外部門的營收總體增長了4%,亞太市場增幅達7%。

另外,海外市場增長比較迅速的也是合作品牌,孩之寶只有的幾個品牌都出現(xiàn)了下滑。對于孩之寶來說,這不是個好消息。

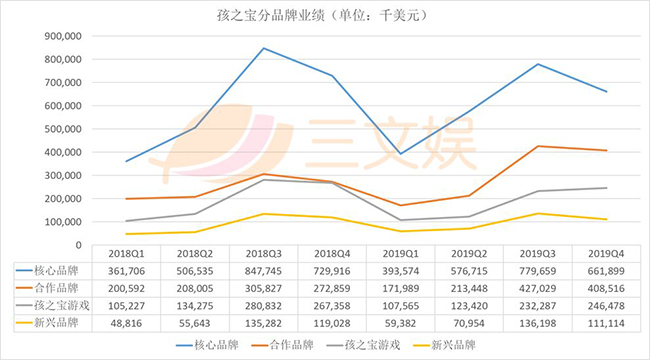

IP授權(quán)費支出超4億美元,孩之寶品牌危機初顯

• 全年合作品牌營收達12.21億美元,同比增長24%

• 全年核心品牌營收24.46億美元,同比下滑1%。

• 全年IP授權(quán)費支出4.15億美元,同比增長17.9%,占全年營收的8.78%。

從品牌的分類看,孩之寶今年的增長就是合作品牌驅(qū)動的。孩之寶自己最賺錢的核心品牌營收下滑了1%,孩之寶游戲下滑了10%,合作品牌卻逆勢上漲24%。剩下的新興品牌漲了5%,但是基數(shù)太小,對于營收的影響不大。

孩之寶自有IP的式微讓這份全年成績單看起來很沒有說服力。因為迪士尼今年在影視領(lǐng)域,尤其是電影上的“瘋狂輸出”幾乎可以帶動所有IP衍生品的銷量。

這就不由得讓人懷疑,今年孩之寶重回增長軌道到底是自己的功勞,還是沾了人家的光。同時,對合作品牌的依賴會使得IP授權(quán)費的支出加大,最終受損的是孩之寶自己的利潤。

孩之寶的品牌分類

孩之寶的品牌分類

在財報中,孩之寶提到核心品牌方面,萬智牌、大富翁和培樂多 (Play-Doh)都有所增長,而NERF、彩虹小馬和變形金剛都出現(xiàn)了同比下滑。

孩之寶游戲旗下的幾個品牌,除了龍與地下城等少數(shù)經(jīng)典游戲有所增長,其他游戲品牌的收入都出現(xiàn)了下滑。

變形金剛IP在2018年有《大黃蜂》上映,今年沒有電影,銷售下滑問題不大。但其他幾個IP的下滑就十分讓人擔心了。

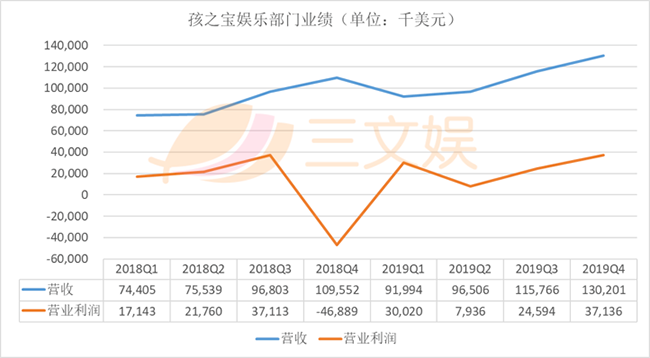

娛樂業(yè)務增速放緩,但布局還在繼續(xù)

• 娛樂、授權(quán)與數(shù)字部門(以下簡稱娛樂部門)年度營收4.35億美元,同比增長22%

• 年度營業(yè)利潤9970萬美元,是去年同期3倍。

看起來,2019年成立的娛樂部門依舊保持著高增長,但事實并非如此。

財報中提到,如果不計算對游戲工作室Backflip Studios的商譽減值費用, 2018財年娛樂部門的營業(yè)利潤是1.15億美元。也就是說今年娛樂部門的營業(yè)利潤實際出現(xiàn)了下滑。

下滑的主要原因在于對數(shù)字內(nèi)容的投入:2019年下半年P(guān)C游戲《萬智牌:競技場》上線,現(xiàn)在正處于豐富游戲內(nèi)容的階段;2019財年節(jié)目內(nèi)容的攤銷費用也翻了一倍,從去年的4391萬美元漲到了8559萬美元。

《萬智牌:競技場》

這些錢屬于必須花出去的錢。因為培養(yǎng)自己的IP是針對目前合作品牌依賴的唯一特效藥。

孩之寶今年在娛樂業(yè)務方面的最大支出是花了38億美元收購小豬佩奇母公司eOne。

對于孩之寶來說,想要真正培養(yǎng)出自己的IP,影視制作和對外授權(quán)方面的能力必須要增強,收購eOne的目的就在于此。

《小馬寶莉》TV動畫2019年正式完結(jié),他的完結(jié)和熱度下滑有關(guān)。但完結(jié)不意味著放棄,《小馬寶莉》是孩之寶旗下最重要的兒童IP,孩之寶CEO Brian Goldner 提到未來eOne團隊共同開發(fā)小馬寶莉的新動畫。預計eOne團隊參與的《小馬寶莉》會在2021年以后和大家見面,除了TV動畫還包括動畫電影。

除了eOne,孩之寶在2019年還正式從Saban手上買下了恐龍戰(zhàn)隊IP。恐龍戰(zhàn)隊在上個世紀比較知名,曾經(jīng)推出過一些電視劇和電影,但是近些年逐漸沒落,不知道孩之寶能不能將它復興。

另外,在分析上季度的財報時,我們匯總了孩之寶目前的四部電影計劃,除了“小馬寶莉”,還有“微星小超人”、“龍與地下城”和“蛇眼”。

授權(quán)業(yè)務過去在孩之寶的版圖中并不顯眼,但這次,孩之寶CEO Brian Goldner 在電話會上提到大富翁IP在2019年取得了兩位數(shù)的增長,增長的來源就是各種授權(quán)產(chǎn)品。他還提到公司的消費者產(chǎn)品授權(quán)業(yè)務也取得了兩位數(shù)的增長,營業(yè)利潤率也有所提高。

游戲方面,以萬智牌為代表的桌游可以說是今年自有品牌為數(shù)不多的亮點。但在這個季度的電話會上,

萬智牌的營收今年增長了30%,桌面端游戲《萬智牌:競技場》2019年剛剛上線,第一年表現(xiàn)也不錯,上線至今玩家總共對局數(shù)超過18億次,玩家平均每周游戲時長超過8小時。另一款桌游《龍與地下城》營收連續(xù)六年增長。

孩之寶CEO Brian Goldner 說他們正在對這兩個品牌進行投資,一方面要開發(fā)出引人入勝的劇情線,同時也會開發(fā)高利潤率且具有長期價值的電子游戲。他表示會在2月21日的投資者大會上公布更多關(guān)于游戲業(yè)務的新消息。

【以上內(nèi)容為本網(wǎng)站轉(zhuǎn)自其它媒體,僅為傳遞更多信息之目的,不代表本網(wǎng)觀點,亦不代表本網(wǎng)站贊同其觀點或證實其內(nèi)容的真實性。】

家長愿為旅途中的“10分鐘安靜”付多少錢?

短途郊游、周末周邊游、假期遠途行……旅途場景下的兒童娛樂需求正催生出一片亟待挖掘的藍海市場。對于玩具企業(yè)而言,如何讓產(chǎn)品在有限空間里承載無限樂趣···

玩具企業(yè)出海,是否“正當時?”

據(jù)《2025年中國玩具和嬰童用品行業(yè)發(fā)展白皮書》顯示,2024年,中國玩具出口呈現(xiàn)結(jié)構(gòu)性變化:美國市場穩(wěn)健增長4 2%,中亞五國整體增長11 3%,吉爾吉斯斯坦市場更是飆升86 6%。

控成本、提人效、穩(wěn)利潤!60家企業(yè)直呼滿滿干貨

為提升先進制造業(yè)產(chǎn)業(yè)集群專業(yè)化、差異化、特色化發(fā)展水平,加快推動向高端化、智能化、綠色化轉(zhuǎn)型,中國玩具和嬰童用品協(xié)會(簡稱中國玩協(xié))與重點產(chǎn)業(yè)集群在思維創(chuàng)新···

潮玩出海狂飆480%,打法究竟有何不同?

中國潮玩的這把火,在海外越燒越旺。當Labubu在紐約街頭引發(fā)排隊狂潮,當52TOYS的“瑞獸系列”被東京收藏家競相追捧,當TOPTOY的“中華街景”中國風積木席卷外海···